空き家率13.6%

総務省が2019年4月に発表した住宅・土地統計調査によりますと、2018年10月1日時点の全国の空き家率は13.6%でした。

全国の総住宅数が6242万戸であるのに対して、846万戸が空き家だということです。

つまり、8軒に1軒が空き家なんです。

ちなみに古いところでは、昭和38年に、総住宅数が2109万戸に対して空き家は52万戸と2.5%でした。

それが、昭和63年には4201万戸に対して394万戸で9.4%、平成20年には5759万戸に対して757万戸で13.1%と、調査開始依頼一度も減少することなく右肩上がりに上昇し続けており、今後もますます進んでいくことでしょう。

都道府県別の空き家率

また、空き家率の高い都道府県としては、次表の通りとなっています。

| 平成30年 | 平成25年 | ||

|---|---|---|---|

| 1 | 山梨県 | 21.3% | 22.0% |

| 2 | 和歌山県 | 20.3% | 18.1% |

| 3 | 長野県 | 19.5% | 19.8% |

| 4 | 徳島県 | 19.4% | 17.5% |

| 5 | 高知県 | 18.9% | 17.8% |

| 6 | 鹿児島県 | 18.9% | 17.0% |

| 7 | 愛媛県 | 18.1% | 17.5% |

| 8 | 香川県 | 18.0% | 17.2% |

| 9 | 山口県 | 17.6% | 16.2% |

| 10 | 栃木県 | 17.4% | 16.3% |

(総務省 平成30年土地・住宅統計調査より)

山梨県では、空き家率が21.3%と5軒に1軒は空き家ということです。

但し、あくまで「空き家」=「居住世帯がない住宅」、という定義ですので、別荘などの「二次的住宅」を除いた空き家率で見ると、和歌山県の18.8%が最も高く、以下次表の通りとなっています。

| 平成30年 | 平成25年 | ||

|---|---|---|---|

| 1 | 和歌山県 | 18.8% | 16.5% |

| 2 | 徳島県 | 18.6% | 16.6% |

| 3 | 鹿児島県 | 18.4% | 16.5% |

| 4 | 高知県 | 18.3% | 16.8% |

| 5 | 愛媛県 | 17.5% | 16.9% |

| 6 | 山梨県 | 17.4% | 17.2% |

| 6 | 香川県 | 17.4% | 16.6% |

| 8 | 山口県 | 17.3% | 15.6% |

| 9 | 大分県 | 15.8% | 14.8% |

| 10 | 栃木県 | 15.6% | 14.7% |

(総務省 平成30年土地・住宅統計調査より)

逆に空き家率が低い都道府県としては、次表の通りとなっています。

| 平成30年 | 平成25年 | ||

|---|---|---|---|

| 1 | 埼玉県 | 10.2% | 10.9% |

| 1 | 沖縄県 | 10.2% | 10.4% |

| 3 | 東京都 | 10.6% | 11.1% |

| 4 | 神奈川県 | 10.7% | 11.2% |

| 5 | 愛知県 | 11.2% | 12.3% |

| 6 | 宮城県 | 11.9% | 9.4% |

| 7 | 山形県 | 12.0% | 10.7% |

| 8 | 千葉県 | 12.6% | 12.7% |

| 9 | 福岡県 | 12.7% | 12.7% |

| 10 | 京都府 | 12.8% | 13.3% |

(総務省 平成30年土地・住宅統計調査より)

大都市圏が多くランクインしていますが、それでも10%は超えていますので、都心においても10軒に1軒は空き家だ、ということです。

また、空き家率は低いものの、大都市圏では総住宅数が多いため、空き家戸数は多いと言えます。

因みに、空き家率全国1位の山梨県の空き家戸数は9万戸であるのに対し、空き家率全国45位の東京都の空き家戸数は80万戸と約9倍となっています。

少子高齢化が進み超高齢社会となっている日本では、相続する次世代が都会に居住しているため、地方の過疎化も進み、メディアなどでは地方の空き家の映像がよく取り上げられますが、実際には全国の空き家の殆どは大都市圏にある、ということです。

空き家対策

空き家が社会問題化し、様々な対策がとられていく中、2015年に「空家法」(空家等対策の推進に関する特別措置法)が施行されました。

市区町村が空き家対策の基本的な考え方や方向性を示すため、空家法第6条に基づき「空家等対策計画」を策定することが出来るのですが、国土交通省の平成30年12月の発表によりますと、平成30年10月1日時点では、全市区町村の約半数(49%)で策定されており、平成30年度末には6割を超える見込みとのことでした。

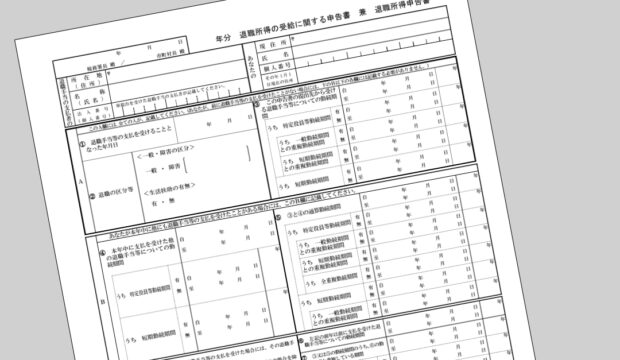

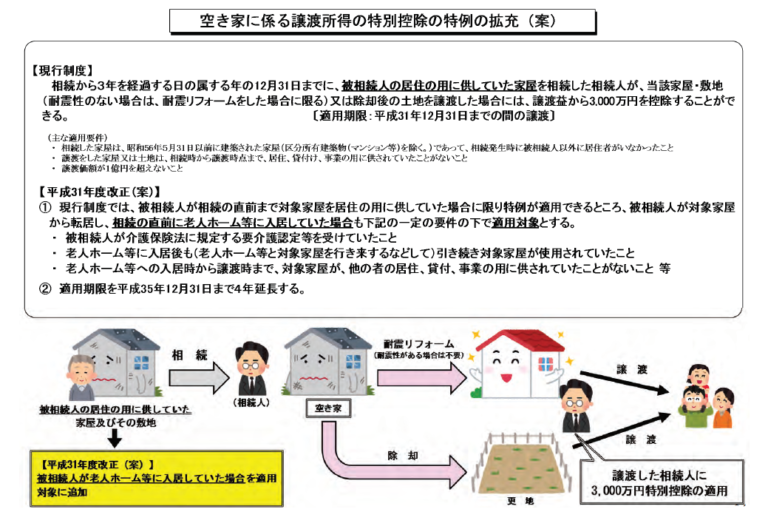

そして、税制による対策としては、平成28年度税制改正により、「居住用財産(空き家)を譲渡した場合の3,000万円特別控除の特例」が創設されました。

以下、解説します。

制度の概要

相続により取得した、亡くなった方のご自宅の土地・建物について、H28年4月1日から令和元年12月31日までの間に譲渡し、一定の要件に該当するときは、譲渡所得の金額から最高3,000万円の控除をすることが出来る、という制度がH28年度税制改正により創設されました。(租税特別措置法第35条3項)

また、令和元年の改正により、適用期限が令和5年12月31日まで延長され、また下記のとおり、土地の要件においても一定の改正が図られました。こちらの改正は、平成31年4月1日以後の譲渡に適用されます。

適用要件

・家屋の要件

1.昭和56年5月31日以前に建築されたこと。

2.区分所有建物登記がされている建物でないこと。

3.相続開始の直前に、亡くなった方以外に居住していた人がいなかったこと。

4.主に亡くなった方の居住用としていた一つの建物であること。

・土地の要件

上記の要件を満たす家屋の敷地であること。

また、母屋と離れなど、複数の建物の敷地である場合は、全体の建物の床面積合計のうちに占める母屋の割合分だけが、特別控除の対象の土地となります。

土地の範囲について、令和元年の改正により、亡くなった方が老人ホームに入居など一定の場合に、相続直前にその家屋(自宅)に居住できなかった場合のその家屋(自宅)の敷地、も含まれることとなりました。

・譲渡者の要件

相続又は遺贈により上記要件を満たす家屋または土地を取得した人が譲渡をすること。

・譲渡時期の要件

相続開始があった日から3年経過日を含む年の12月31日までの譲渡であること。

・譲渡の要件

この特例は、相続した家屋を耐震リフォーム(耐震基準を満たしていれば不要)して土地と共に譲渡するか、家屋を取り壊して土地のみを譲渡するかの2通りの場合で適用が可能となっています。

それぞれの方法に要件が定められています。

1.耐震リフォーム後の譲渡(耐震基準を満たしていない場合)

➀その土地・建物が、相続時から譲渡時までの間、事業や貸付又は居住の用に供されていたことがないこと。

②その家屋が譲渡時に一定の耐震基準を満たすこと。

2.家屋取り壊し後の土地の譲渡

➀その取壊した家屋について、相続時から取壊時まで、事業・貸付・居住の用に供されたことがないこと。

②その土地について、

イ.相続時から譲渡時まで、事業・貸付・居住の用に供されたことがないこと。

ロ.取壊時から譲渡時まで、建物又は構築物の敷地となっていない(新しく建物等が立てられていない)こと。

⇒つまり、リフォームするにしても、取壊しをするにしても、相続が起こってからは、空き家であるということが要件となっています。また、取り壊した場合については、売るために取壊している必要があるため、再度建物を建設した場合は対象外となる、ということです。

・譲渡対価の要件

譲渡対価は1億円以下であること。

分割して譲渡した場合には、それら対象となる全ての譲渡対価の合計額で判定します。

※その他、相続財産を譲渡した場合の取得費の特例(取得費加算。措法39条)や収用交換等による譲渡などの特例の適用を受けていないこと、などの要件もあります。

(財務省資料より)